『导读』宁德时代动力电池系统销售收入接近72亿元,较上年同期增加35%。今年前6个月,动力电池市场装机总量为15.45GWh,其中宁德时代装机量为6.5GWh,在动力电池领域的市场占有率高达42%。

在政策扶持和市场导向的双向作用下,今年8月我国新能源汽车产销分别完成9.9万辆和10.1万辆,较上年同期分别增长39%和49.5%。前8个月累计产销数量分别为60.7万辆和60.1万辆,比上年同期分别增长75.4%和88%。

随着新能源汽车市场总量的不断增长,我国动力电池装机量也在不断提升。相关数据显示,2018年8月份,我国动力电池装机量达4.17Gwh,同比增长44%,环比增长25%,1-8月累计装机约22.97Gwh。

前十企业装机量占比超过90%

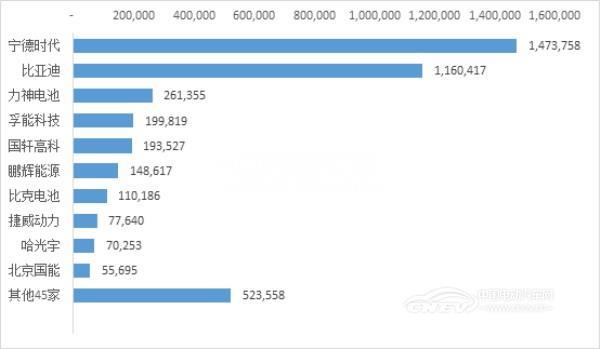

具体到电池企业方面,较之7月份,8月前十动力电池企业除排名顺序略有变动外,企业主体基本一致,且前三名企业依旧依次为:宁德时代、比亚迪、力神电池。

动力电池企业装机量排名(单位:kwh)

宁德时代以1.47Gwh的动力电池装机量位列第一,占8月总装机量的35.3%;比亚迪紧随其后,动力电池装机量为1.16Gwh,占比27.8%;排名第三的天津力神装机量为0.26Gwh,占比6.26%。

前十电池企业市场份额占比情况

从前十电池企业市场份额占比情况来看,我国动力电池企业装机量两极分化趋势明显,头部企业占据绝对优势。今年8月份,排名前二的宁德时代与比亚迪的装机量占市场总量的63%,而排名前十企业的装机量占比则已超过90%。

然需要指出的是,基于动力电池产业的蓬勃发展,我国动力电池正经历着产能过剩的尴尬处境。宁德时代副董事长黄世霖曾公开表示,国内动力电池产业现在结构性产能过剩现象明显,这种现象会延续到2023年。

公开数据显示,2017年中国动力电池产量44.5GWh,全国动力电池产能利用率仅为40%。据中国汽车技术研究中心统计,2017年,动力电池规划产能为228GWh,而实际出货量仅为37.6GWh,动力电池产能已出现严重过剩。

从2015年的150家降到2017年的100家,三年时间,我国动力电池企业已经有1/3的企业被淘汰出局,接下来在产能过剩,海外对手加入及整车企业入局下,动力电池产业的市场竞争无疑将激烈空前。

产能过剩竞争加剧 电池企业增收不增利

根据工信部公布的数据,今年1-6月,全国规模以上电池制造企业累计主营业务收入2995亿元,同比增长21.9%;实现利润总额111.1亿元,同比减少17.9%。有市场分析人士认为,动力电池行业原材料价格居高不下、激烈的“价格战”是企业毛利率承压的主要原因。

据盖世汽车了解,在动力电池上市企业发布的2018年半年财报中,不少企业面临着收入增长、利润下降的窘境,即便是“独角兽”企业宁德时代也难以幸免。

今年上半年,宁德时代动力电池系统销售收入接近72亿元,较上年同期增加35%。今年前6个月,动力电池市场装机总量为15.45GWh,其中宁德时代装机量为6.5GWh,在动力电池领域的市场占有率高达42%。

然而市场占有率如此之高,依旧难逃毛利率下滑的命运。上半年,该公司电池业务毛利率为32.67%,同比下降4.38个百分点;锂电池材料毛利率21.98%,同比减少11.3个百分点。

此外,亦有不少动力电池企业上半年毛利率出现下滑,如亿纬锂能的锂离子电池业务毛利率为18.78%,同比下滑4.05个百分点;国轩高科的动力锂电池毛利率为32.47%,同比下滑5.44个百分点;成飞集成的锂电池业务毛利率为-3.19%,同比下滑了27.95个百分点;猛狮科技的锂电池产品毛利率为-28.07%,同比下滑49.75个百分点。

作为动力电池龙头企业,尽管宁德时代方面表示净利下滑是由去年同期转让普莱德的收益影响,但是2018年上半年,宁德时代主要原材料价格降幅低于产品销售价格的降幅。且该公司亦预判称:若未来市场竞争加剧或国家政策调整等因素使得公司产品售价及原材料采购价格发生不利变化,公司毛利率存在下降的风险。