7月6日,工信部正式发布第297批《道路机动车辆生产企业及产品公告》,同时,本批公告中发布了《新能源汽车推广应用推荐车型目录(2017年第6批)》。。也是很值得分析的资料,体现出新能源车的发展趋势和企业布局运作。纯电动汽车主流车型动力性、经济性、安全性以及舒适性大幅提升,这也是目录体现的产品进步。。

2017年以来,工信部部已累计发布6批推荐车型目录,共包括194户企业的1983个车型。市场增长的产品资源问题基本化解,3万公里的运行问题成为主要问题,由于车市增长严重低迷缓,新能源车市场增速仍是亮点。

1、第6批目录跟随公告正常发布

本次的297批目录是2017年的第6批目录,也是基本符合每年1月必有1批的汽车企业及车辆产品目录的发布惯例。随着新能源车推广目录伴随产品公告目录的本月顺利发布,新能源车目录相对去年的4月后停滞状态有大幅改善。

2017年的新能源推广目录的发布应该是相对受到瞩目的,原《新能源汽车推广应用推荐车型目录》的车型(2016年第1-5批)全部重审,自2017年1月1日起不再做为新能源汽车推广应用财政补贴的依据。因此17年1-6批目录是车企今年产销的基本产品资源基础。

原来的补贴目录一般是在月初发布, 17年目录完善公示等流程,因此基本都在转月第一个工作日签署。7月初新能源车推座谈会召开,本月的发布也是在领导讲话后的正常发布,顺利发布的意义重大。

2、2017年目录的车型数量较多

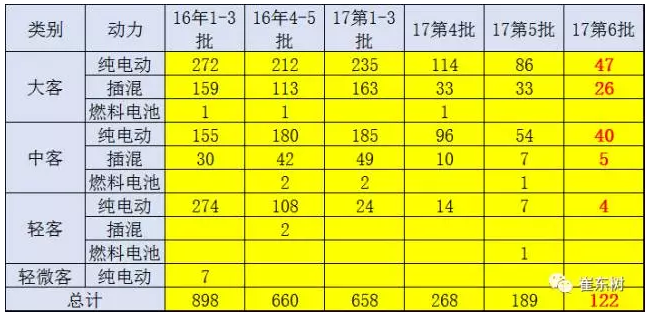

在前两批平均200个目录的情况下,第三批的目录迅速达到634款,第四批453款也是高于前两批总和较多,而第5批目录的309个属于回归常态。第六批目录的数量201款相对前期较少,主要是客车和专用车目录偏少,这可能也是未提交《电动客车安全技术条件》检测报告的车型在本期暂停的影响。

第六批的客车、专用车目录数量相对下降,但17年1-6月的专用车和乘用车的目录已经超过16年全年水平。

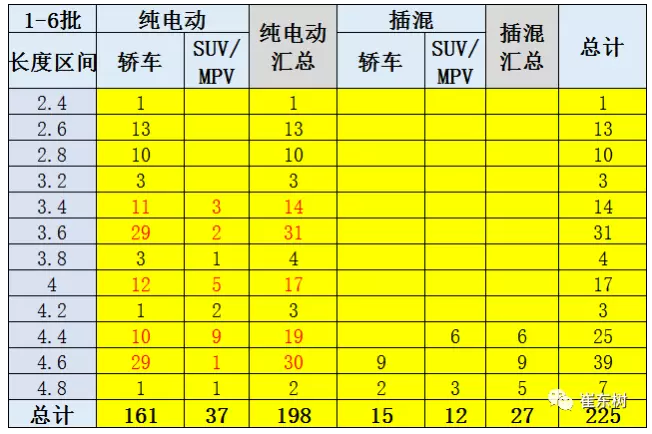

客车目录少于16年全年较多,主要是纯电动客车的目录下降较大。而乘用车的纯电动达到198款,已经高于16年的166款,但插电乘用车的目录少于16年较多,这也是与客车的反差,原因估计是客车的补贴偏重于增强插混。

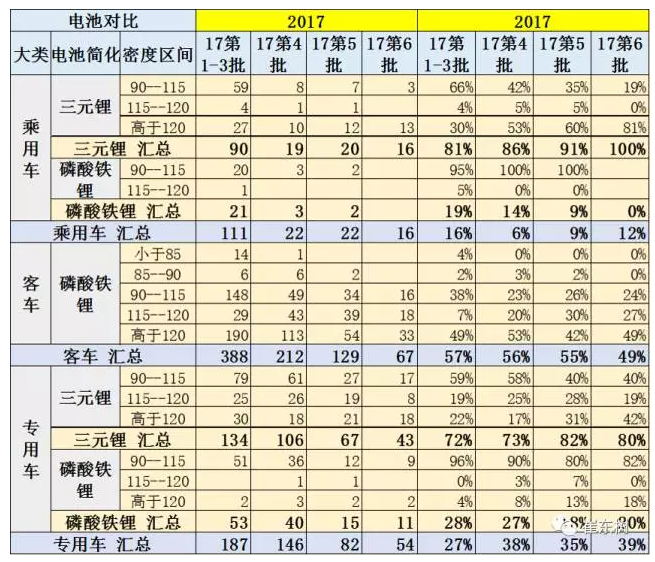

3、新能源车型电池密度特征

以上为纯电动且非快充的电池的特征。新能源车的电池的提升表现较突出,三元的优势快速明显。乘用车的三元锂占比达到100%的车型分布,而专用车也达到80%的分布,说明产品转型速度较快。

而能量密度的提升也是极其迅猛的,第六批客车高于115的占到86%以上。客车电池高于120的达到49%,大部分客车企业都能实现115的补贴鼓励要求。

4、新能源车续航里程特征

第六批的纯电动乘用车的续航里程提升较明显,350公里以上的占到3款的较高水平。纯电动客车的高巡航里程的占比也是提升很大。专用车也体现350公里以上的续航里程车辆增多的趋势。

5、17年目录的结构持续调整

《新能源汽车推广应用推荐车型目录》(第6批),这其中的乘用车中微客类车型仍有进入,不好界定。客车中的轻微客类产品近期也是基本退出。形成相对规范的新趋势。

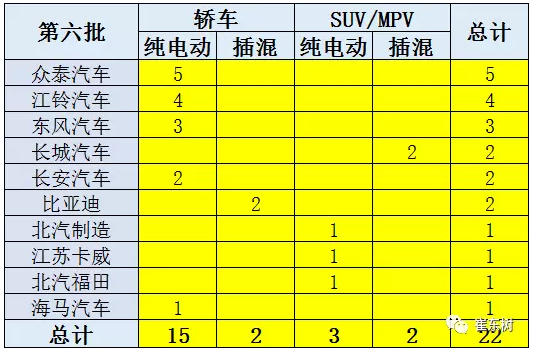

第六批车型的乘用车仍是偏少的局面,但插混乘用车增多。

6、电池体系的三元锂趋势

新能源车电池体系的三元化趋势仍在持续,只有客车发展偏慢。本次的钛酸锂客车表现较好,形成较强增长。

乘用车的电池基本是三元锂为主,磷酸铁锂的持续减少,三元锂的走势相对较强。

7、新品指标相对较强

第六批的乘用车电动续航里程突破到平均218公里,客车平均续航里程突破到308公里,专用车也平均达到241公里,而且平均电池用量也是基本不变下的提升,总体表现较强。

乘用车的新品续航里程趋于实用化,电池用量相对稳定。大中客的客车的续航里程和电池容量远高于乘用车4-6倍。而专用车的电池用量也是乘用车的两倍。

8、乘用车的产品投入特征

A\主力厂家的产品申报

17年第5批目录有16家企业的产品,相对第4批的11家稍多。其中16年没进入,17年开始进入的是北汽云南和北汽福田。17年目录表现较强是吉利汽车、众泰、比亚迪、北汽和长安。

莲花汽车此次是在17年首次审批进入。这也是新能源产品准入放开的较好体现。

B、主力产品分析

主力车型的产品分布在3.5和4.5形成两个主力区间。前期第一批的主力是2.7米左右的产品。目前新推车型的产品逐步中型化,在3.6米形成较多推出。42米的是厢式车产品,不知是客货运输等类别。

大型乘用车的市场容量有限,产品推出不多。本次的风神的351公里的车型比较适合出租等市场。

插混的比亚迪秦是改换三元电池的土坯,但续航里程并不很长。长城的魏牌车型的插混也是开始推出,有利于降低油耗。

1-6批的乘用车新能源车集中在36米和46米类车型,4.4米的SUV类车型较多,新能源车的发展线路图多元化。

1-6月的新能源车主要是吉利、比亚迪、众泰三家,形成民营三强的局面。长安、北汽、东风的新能源车也是较强的,国企的新能源逐步跟上。

9、客车市场状态

A\客车产品推出特征

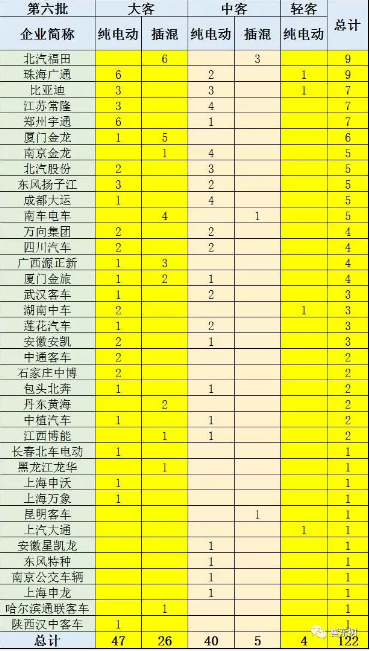

客车的补贴退坡力度较大,但新能源车的申报和发展热情仍很高,而且插混和纯电动全面发展。大客发展较充分后,本次的中客的纯电动数量和大客的插混数量也相对较突出。

第六批的公告车型的厂家数量较多,福田和珠海广通等的新能源车公告数量较充分。而本次的陕西汉中客车也是近两年首次进入目录,新能源车客车厂家数量持续增长。

B、客车厂家的新能源目录特征

17年的新能源客车的厂家达到84家,较16年的90家稍少,其中17年没进入的16年有公告的厂家还有21家。客车企业的市场极其复杂,远没到淘汰赛的概念。

主力厂家的产品布局较充分,宇通、中通、福田、金旅等企业的表现较强。而银龙等也快速发力。

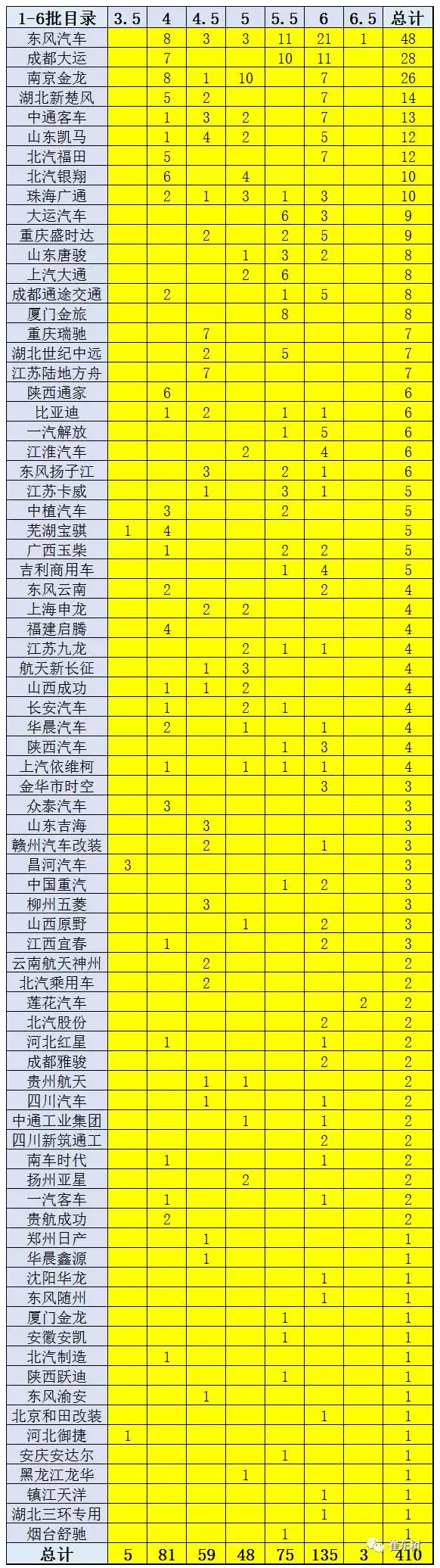

10、专用车的目录特征

A\专用车产品的分布特征

专用车的目录进入车型主要是厢式运输车,占到绝对比重。而其他的环卫、邮政等真正的特殊专用车实际较少。17年第1-6批的专用车目录的大量推出是对新能源车的利好因素。期待新能源专用车克服3万公里的障碍实现新突破。

新能源专用车的产品主要是在6米左右的专用车,达到139个公告。而4米-4.5米的新能源车是未来的关注爆发点,如果能爆发将带来巨大的增量。

B\专用车产品的市场特征

专用车市场是亟待开发的宝藏,是近期的发展热点,本月的福田和南京金龙等企业开始布局这类市场,大量公告资源也是有待市场的回报。6米左右的新能源专用车是物流的较好选择,但成本偏高。

17年的专用车市场主力变化,东风和成都大运、南京金龙等的新能源专用车大量布局。而传统车企的布局不是很多。由于6米左右的新能源车专用车也有8万元左右的国家补贴,如果有地方补贴市场的支持,其市场规模能做的较大。

总体看,17年的前6批补贴目录的出台解决了新能源车的目录的基本问题,加之4月末和7月初推出的免购置税目录,形成良好的政策组合效果。体现了政府对新能源车的支持力度保持较强。