『导读』科力远重组将会造成什么影响?

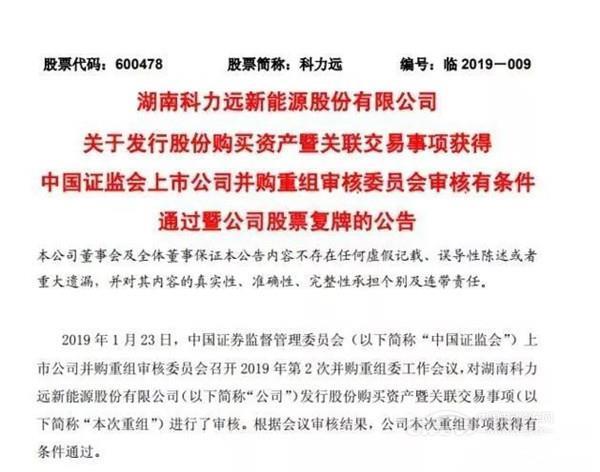

1月24日,科力远发布了关于发行股份购买资产暨关联交易事项获得中国证监会上市公司并购重组审核委员会审核有条件通过暨公司股票复牌的公告,称1月23日,中国证券监督管理委员会上市公司并购重组审核委员会对湖南科力远新能源股份有限公司发行股份购买资产暨关联交易事项进行了审核,科力远的本次重组事项获得有条件通过。

虽然重组的正式公告还未发布,但根据1月17日科力远发布的修订版草案,科力远拟通过发行股份的方式,购买吉利集团、华普汽车(吉利为华普汽车的控股股东,控股90%)合计持有的科力远混合动力技术有限公司(下称“CHS”)36.97%的股权。

如果按照这一方案完成交易后,原本未持科力远股权的吉利集团和华普汽车将分别持股前者的2.97%和8.13%,吉利集团及其控股子公司华普汽车合计持股科力远11.09%,持股比例仅次于钟发平(科力远董事长,亦为其创始人),成为科力远的第二大股东,科力远对于CHS公司的持股比例将从51.02%上升至87.99%。

以上一连串令人眼花缭乱的股权操作可能令许多读者感到困惑,下面,我们就来简单梳理一下此次科力远重组到底造成了什么影响。

受到重组直接影响的首先是CHS。

这家最初由科力远和吉利集团于2014年10月23日签订合资协议,携手成立的公司,截至2017年底共有6名股东,分别是云内动力、重庆长安新能源汽车有限公司、科力远、长安汽车、吉利集团和华普汽车。按照重组草案,吉利系将不再是CHS的股东。

不过,由于吉利成为了科力远的“交易关联方”,而科力远本身又是CHS的大股东,持股的比例可能会上升至87.99%,因此,吉利系并未真正全面退出CHS。

其实,在去年CHS佛山工厂的投产仪式上,吉利控股集团董事局主席李书福还出席站台,并表示:“两年前,吉利与科力远共同宣布CHS混合动力技术向全行业开放,也希望更多的企业加入这个项目,共同推进我国混合动力汽车产业的发展。”

其次,通过持股科力远,吉利与丰田的合作有望更进一步。

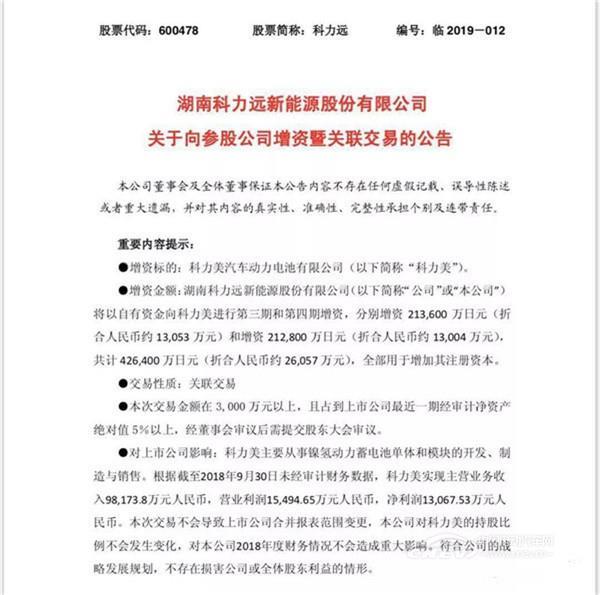

1月24日,在科力远发布的一连串公告中,一则题为《科力远关于向参股公司增资暨关联交易的公告》值得关注。

一边是科力远的重组事项刚获得了“有条件通过”,这边科力远就“将以自有资金向科力美进行第三期和第四期增资,分别增资213,600万日元(折合人民币约13,053万元)和增资212,800万日元(折合人民币约13,004万元),共计426,400万日元(折合人民币约26,057万元),全部用于增加其注册资本”。这个科力美正是由科力远与常熟新中源创业投资有限公司、Primearth EVEnergy株式会社、丰田汽车(中国)投资有限公司及丰田通商株式会社共同投资设立的公司。

虽然增资计划此前早已公开,但这“提醒”了我们一件事:去年8月,丰田汽车(中国)投资有限公司执行副总经理董长征向媒体透露,丰田汽车正通过其在华最大的混合动力核心零部件供应商合作伙伴科力远,与吉利汽车合作推广混合动力技术。尽管“吉利一元钱收购丰田混动技术”的绯闻已被丰田澄清,但随着吉利成为科力远的直接持股股东,与丰田开展混动技术的合作必将更加“得心应手”。

混合动力市场“蓄势待发”,科力远前景可期。

1月24日,科力远开盘直线封涨停,截至当天收盘,科力远报4.82元/股。

表面上看,吉利的“入局”,让多年来始终坚持混合动力技术路线的科力远“脱困”在望。

2017年年报显示,科力远实现营业收入15.65亿元,同比减少7.95%;实现净利润2202万元,扭亏为盈。但近年来,其扣非净利润已连续多年为负,光是去年被计入当期损益的政府补助就高达2.4亿元,超过了公司当年的非经常性损益金额即1.24亿元。

但从更深层次的角度来看,混合动力市场正“蓄势待发”,多年来潜心研发拥有自主技术的科力远,加上与在混合动力领域拥有强大实力的丰田合作,前景一片光明,想必这也是吉利决定直接入股的重要原因之一。

过去,政策的倾斜导致整车企业更愿意选择纯电动汽车产品,但近年来,由于补贴政策退坡在即,加上“双积分”政策的压力,油耗法规日益严苛,越来越多的整车企业纷纷开始布局混合动力汽车产品。

“混合动力市场前景可期。”中国汽车工程学会名誉理事长付于武在接受记者采访时表示,“随着‘双积分’政策的持续推进,目前业内已达成基本共识,混合动力这一技术路线绕不过去,汽车企业不得不加以重视。”在付于武看来,作为混合动力技术路线的提供商,科力远有望在不远的将来迎来行业发展的重要窗口期,未来值得期待。

免责声明:本文旨在交流行业信息与研究经验,不作商业用途。在任何情况下,本文的信息或所表述的意见不构成任何人的投资建议。如涉及作品内容、版权和其他问题,请跟我们联系!文章内容为作者个人观点,并不代表本网赞同或和支持其观点。本网拥有对此声明的所有解释权。